こういった疑問に答えます。

iDeCo(イデコ)とは自分で作る年金制度のこと。

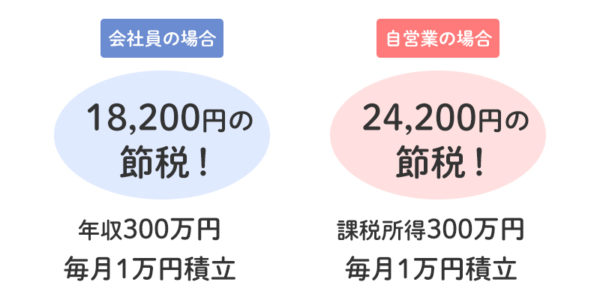

イデコで投資した分は所得控除となるため節税に効果があります。

最近は雑誌などでもイデコが取り上げられるようになってきているので、名前を聞いたことがあるかもしれません。

しかし具体的にどんな制度なのか、どうやって始めればいいのかよくわからない方も多いのではないでしょうか?

そんなわけで、今回はイデコとは?iDeCoのメリット・デメリット、始め方や商品の選び方などイデコについて徹底的にまとめました。

イデコを始めようか、どうしようか迷っている方は、参考にしてみてくださいね。

\手数料が安い商品が揃ってます/

最近のおすすめ!!

-

投資の達人になる投資講座

:投資のプロが資産運用について教えてくれるオンライン投資講座です。10/29までなら40歳から新NISAで5000万円作る方法講座の動画も貰えます!初心者から経験者まで勉強になりますよ。

- TikTok Lite:新規登録&10日間チェックインだけで4000円分のえらべるPayもらえるよ!

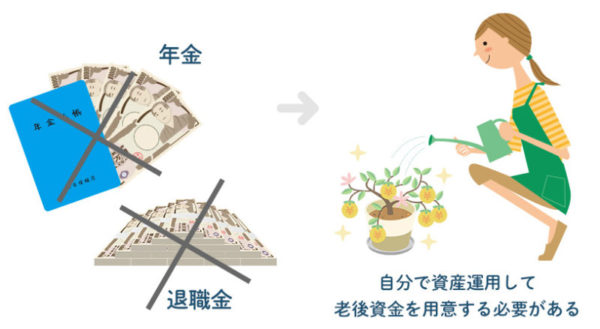

どうしてイデコが必要なの?

今までは退職金というストックがあり、年金という収入源があるから老後が生きていけました。

しかし年金は少子高齢化で減りそうですし、転職を繰り返すことで退職金という貯金もなくなってくると、これから老後に困る人が沢山出てくることが予想されます。

そのため自分自身で資産運用を活用して、老後に備えないといけません。

2019年5月22日に金融庁は「高齢社会における資産形成・管理」の中(16P)で「老後生活の支出と年金を考えると現状のままでも約1300万〜2000万円不足する」と発表しました。

その対応策として「長期・積立・分散投資等の資産形成」といった自助を呼びかけました。

政府も「資産運用を自分でしてね!」と呼びかけているわけですから、これからは自分で資産運用して資産を増やしていくことは必須になってくるでしょう!

節税にもなる個人型確定拠出年金のイデコとは?iDeCoの基礎知識

老後の資産形成にはイデコがおすすめです。

iDeCo(イデコ)とは自分で作る年金制度のこと。

個人型確定拠出年金(こじんがたかくていきょしゅつねんきん)とiDeCo(イデコ)は同じ制度です。呼び方が違うだけですね。

毎月一定額の掛金を積立、自分自身で資産運用しながら積み立てて60歳になると受け取れるという制度です。

自分で自由に運用先を選ぶことができ、主に投資信託で資産運用します。

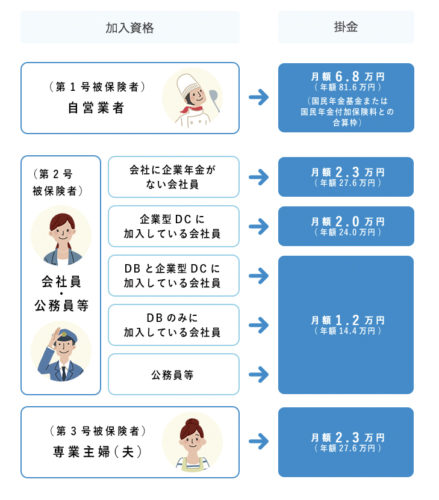

イデコの加入資格

日本在住の20歳以上60歳未満の方であれば、原則誰でも始めることが可能です。

イデコの掛金について

「掛金」とはイデコで定期的に積み立てるお金のことをいいます。

イデコは月々5,000円から始められます。

掛金額は1,000円単位で自由に設定できます。

資金に余裕のない方でも、自分のライフスタイルに合わせた無理のない負担で老後に備えることができますよ。

イデコの掛金の上限

職業によって掛金額が違います。

| 職業 | 金額 | |

|---|---|---|

| 自営業 | 月額68,000円 | |

| 専業主婦 | 月額23,000円 | |

| 公務員 | 月額12,000円 | |

| サラリーマン | 企業年金あり | 月額20,000円か月額12,000円 |

| 企業年金なし | 月額23,000円 | |

自営業者は厚生年金がない分、上限金額が高くなっています。

サラリーマンの人は、条件により上限金額が違ってきますので、ちゃんとした金額が知りたい人にはイデコの公式サイトにあるカンタン加入診断 がおすすめです。

イデコの資産運用について

イデコは基本的には投資信託で運用します。

運営管理機関が選定する運用商品の中から、自由に組み合わせて運用します。

証券会社によって投資できる投資信託が違います。

イデコは運用商品数の上限が35銘柄と決まっています。(ただし令和5年4月末までは 35商品を超えている場合があります)

イデコを運用する金融機関によって投資できる商品が異なるので、イデコの口座開設する時には自分が運用したい金融商品があるかを確認してから口座開設した方がいいですね。

イデコには元本保証の銘柄もあるのですが、元本保証の商品はおすすめしません!

元本保証だと利率がめちゃめちゃ低いです。

なのにイデコでの口座維持費の手数料がかかるので、元本保証を選ぶと、手数料でどんどん資産が減っていくことになります。

60歳に近づくにつれて元本保証の商品にスイッチングしていくならいいかもしれませんが、最初から元本保証の商品に全力投資はやめたほうがいいです。

イデコのお金はどうやってもらえる?

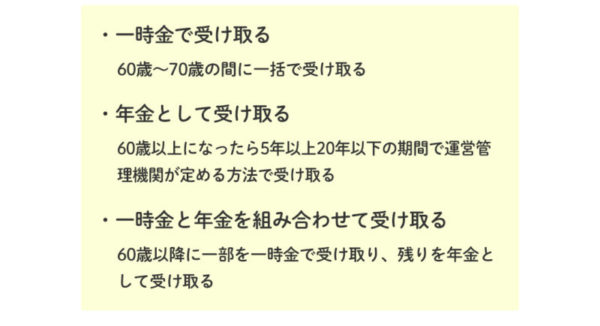

イデコは60歳になったら受け取れますが、受け取り方には以下の方法があります。

- 一時金 → 一括でもらう方法

- 年金 → 分割してもらう

- 年金と一時金の両方 → ○歳までは分割でもらい、○歳になったら残りを一括で受け取るなど。

このように受け取り方は3種類あります。

証券会社によって可能な受取り方が違うので、口座開設の時に確認した方がいいですよ。

|

SBI証券 |

松井証券 |

マネックス証券 |

楽天証券 |

|

| 受け取り方 | ・一時金(退職所得控除) ・年金(公的年金等控除) ・一時金と年金の併用 |

・一時金(退職所得控除) ・年金(公的年金等控除) ・一時金と年金の併用 |

・一時金(退職所得控除) ・年金(公的年金等控除) ・一時金と年金の併用 |

・一時金(退職所得控除) ・年金(公的年金等控除) ・一時金と年金の併用 |

| 分割で受け取る場合の 受取期間 |

5年、10年、 15年、20年のどれか |

5~20年の中から 自由に設定できる |

5~20年の中から 自由に設定できる |

5年〜20年で 1年刻みで選択可能 |

| 分割で受け取る場合の 年間の受取回数 |

年1回,年2回,年4回, 年6回 |

年1回,年2回,年3回, 年4回,年6回,年12回 |

年1回,年2回,年3回, 年4回,年6回,年12回 |

年1回,年2回,年3回, 年4回,年6回,年12回 |

スクロールできます

イデコで有名な証券会社3社で、イデコの受取方法について比較してみました。

受取り方にはそんなに差はない感じです。

受け取り回数、期間などで考えると

マネックス証券

か

楽天証券

が自由度が高いですね。

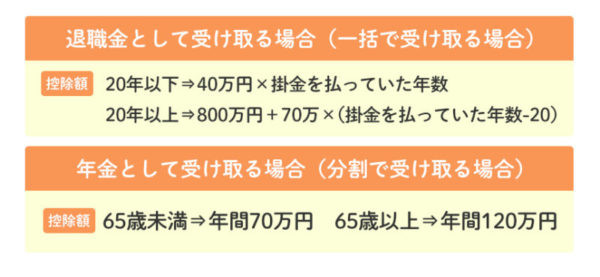

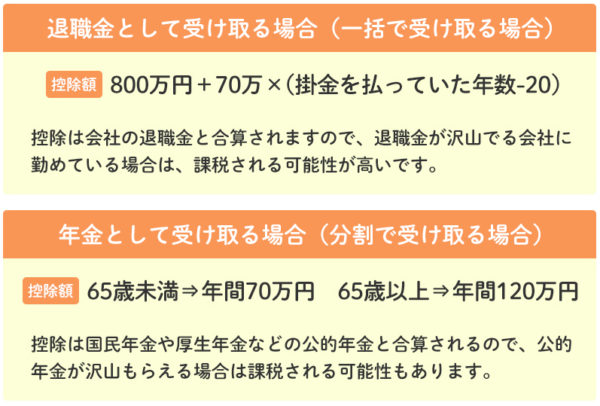

イデコの受取時の控除と税金

イデコで積立した資金を受け取る時は所得となり課税対象ですが、ここでも控除があるため一定額までは非課税になります。

ただし控除額を超えると課税されます。

会社からでる退職金、公的年金も含めての控除額なので、退職金や年金が沢山もらえる方は控除額を超える可能性大です。

しっかり考えてどうしたら控除内でおさまるか考えましょう。

インスタグラム内の投稿でイデコの受け取り時の税金を実際に計算してみたので、よかったら見てみてください。

スライドすると何枚も内容が見れます。

イデコの始め方・やり方

イデコの始め方をまとめると以下になります。

- 口座開設の申込み

- iDeCoの商品を選ぶ

- イデコの加入申し込みの書類を書く

- イデコの口座開設完了

イデコを始める前に無料動画講座での勉強もおすすめ!

資産運用を始めよう!と思った人におすすめなのが、無料の資産運用講座「

投資の達人になる投資講座

」を受講してみることです。

約3時間の動画で、投資のプロが資産運用について教えてくれます。

普段は5,000円かかるみたいですが、コロナの影響で期間限定で無料で受講できます!

動画なので活字や本が苦手な人にもピッタリ!

サイトや導入部分は、怪しい雰囲気に見えるかもしれませんが、見てみるとちゃんとまともなことを言っていて勉強になります。

無料講座で教えてもらえる内容は以下になります。

- 誰が投資すべきなのか

- なぜ投資すべきなのか

- 投資はどうやって始めればいいのか?

- 投資はどうやって終わればいいのか?

- 儲かる投資の探し方

- 儲かる株の探し方

- 儲かる会社の見つけ方

私も全部見てみましたが、後半は投資経験者でも勉強になる内容でした。

初心者から経験者まで幅広く勉強になるオンライン講座なので、無料ですし少しでも興味があれば受講してみてください♪

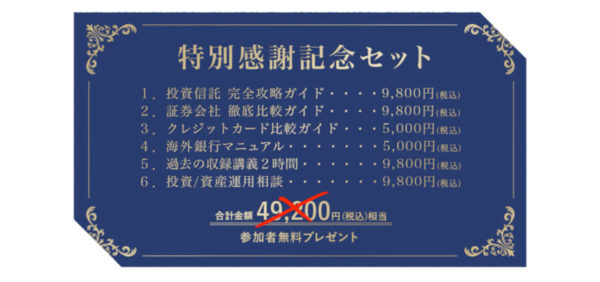

動画を最後まで見ると、約5万円相当のプレゼントがもらえます。

受講後メールでこのプレゼントへのURLが送られてきます。

投資信託ガイドや証券会社比較ガイドはかなり参考になると思うので、ぜひ最後まで動画をみてプレゼントもらってみてください!

\プロから無料で資産運用を学べる/

自動で有料講座に登録されたりはしないので

安心してください!

イデコの始め方1:口座開設の申込み

イデコをどこの証券会社で口座開設するかを決め、イデコの資料請求をする必要があります。

イデコの証券会社は

SBI証券

、

楽天証券

、

マネックス証券

の中から選べばそんなに差はないです。

比較表で比べて、自分がいいなーと思うところで決めていいかと思います。

|

SBI証券 |

松井証券 |

マネックス証券 |

楽天証券 |

|

| 加入時の手数料 | 2,829円 | 2,829円 | 2,829円 | 2,829円 |

| 運用期間中かかる手数料 (積立あり) |

171円 | 171円 | 171円 | 171円 |

| 運用期間中かかる手数料 (積立なし) |

66円 | 66円 | 66円 | 66円 |

| 受け取り時の手数料 | 440円 | 440円 | 440円 | 440円 |

| 移管時の手数料 | 4,400円 | 4,400円 | 4,400円 | 4,400円 |

| 投資信託数 | セレクトプラン(37銘柄) | 40銘柄 | 27銘柄 | 32銘柄 |

| 受け取り方 | ・一時金(退職所得控除) ・年金(公的年金等控除) ・一時金と年金の併用 |

・一時金(退職所得控除) ・年金(公的年金等控除) ・一時金と年金の併用 |

・一時金(退職所得控除) ・年金(公的年金等控除) ・一時金と年金の併用 |

・一時金(退職所得控除) ・年金(公的年金等控除) ・一時金と年金の併用 |

| 分割で受け取る場合の受取期間 | 5年、10年、 15年、20年の中 |

5~20年の中から 自由に設定できる |

5~20年の中から 自由に設定できる |

5年〜20年で 1年刻みで選択可能 |

| 分割で受け取る場合の年間の受取回数 | 年1回,年2回,年4回, 年6回 |

年1回,年2回,年3回, 年4回,年6回,年12回 |

年1回,年2回,年3回, 年4回,年6回,年12回 |

年1回,年2回,年3回, 年4回,年6回,年12回 |

スクロールできます

あえて選ぶとすれば私は

SBI証券

がおすすめです。

口座開設と毎月の運用手数料はネット証券会社内でどれも差がないのですが

- SBI証券は投資できる商品数が多い

- emaxis slimシリーズに投資できる

- 簡単な質問に答えるだけでおすすめの投資信託を教えてくれる「SBI-iDeCoロボ」があるので、資産運用初心者でも銘柄決めやすい

といったメリットがあるからです。

SBI証券

はイデコで投資できる商品数も1番多いですし、手数料の安いeMAXIS Slimシリーズに投資できるのでおすすめです。

\手数料が安い商品が揃ってます/

イデコの始め方2:iDeCoの商品を選ぶ

イデコでは口座開設のための書類に、投資する商品(ファンド・投資信託)を選んで記入する欄があります。

イデコの資料請求をしたら、イデコの加入書類が届く前に何に投資するかを考えたほうがいいですね。

イデコで投資する商品を選ぶ時に重要なのは、手数料が安いものを選ぶということです。

イデコは長期にわたって運用を行うので、なるべく手数料をかけないことを心がけて選びましょう。

おすすめは

マネックス証券

や

SBI証券

のイデコ商品ラインナップにあるeMAXIS Slimシリーズです。

eMAXIS Slimシリーズは手数料の安さにこだわった商品らしいので、手数料の安さが大切なイデコではピッタリの商品です。

どの投資信託にしようか迷っている方はeMAXIS Slimシリーズを選ぶことをおすすめします。

もっと詳しくイデコの商品の選び方について知りたい方は「iDeCoの商品の選び方【おすすめの銘柄も紹介】」の記事を参考にしてみてください。

-

-

iDeCoの商品の選び方【おすすめの銘柄も紹介】

こういった疑問に答えます。 イデコの商品の選び方はシンプルです。 ずばり、手数料の安い商品を選ぶ!です。 他にも考慮する点はありますが、手数料の安さを重要視した方がいいですよ。 なぜかといいますと、i ...

続きを見る

合わせて読みたい

イデコの始め方3:イデコの加入申し込みの書類を書く

イデコの資料請求をすると数日後にイデコ加入のための口座開設の書類が送られてきます。

投資に慣れていない方だと、書類の量で申込みをやめてしまう人も多いかなーと思うくらい色々な書類を書かないといけないのでがんばって書いてください。

SBI証券のイデコの口座開設の書類の書き方については「【イデコ】SBI証券でiDeCoの口座開設の書類の書き方」の記事で詳しく解説していますので参考にしてみてくださいね。

-

-

【イデコ】SBI証券でiDeCoの口座開設の書類の書き方

という方に向けて書いています。 私もでidecoのセレクトプランの口座開設を申込みました。 そして届いた書類を見てびっくり!結構書くところいっぱいあるんだな〜って。。これじゃあ、この書類を書くのが面倒 ...

続きを見る

合わせて読みたい

イデコの始め方4:イデコの口座開設完了

イデコの口座開設の書類を書いて提出したら、あとはイデコ口座が開設完了となるのを待つだけです。

ちなみにかなり時間がかかります。

かなり時間がかかるので「まだイデコの口座開設完了しないの〜!?」と焦らず待つといいですよ。

口座開設完了したら、あとは自動で銀行口座から引落されますので、何もすることはありません。

イデコは口座開設の書類を書くところが1番手間がかかり難しいところですね。

そこを超えれば、あとはほったらかしでOK。

何もしなくてもいいのでラクチンです♪

節税にもなるイデコのメリット

イデコのメリットをまとめると以下になります。

メリット

- 節税できる

- 運用中は課税されない

- 受け取るとき公的年金等控除・退職所得控除の対象

- イデコの口座開設が完了すればほったらかしでOK

- スイッチングが自由にできる

イデコのメリット1:節税できる

所得税は受け取った時に課税されます。

イデコの掛けたお金は「まだ受け取っていない」という扱いになるのですべて所得控除になります。

所得税、住民税が削減できるのでとてもお得です。

(ただ、受け取る時に控除を超えると課税されるので、受取り方をよく考えることも大切です)

掛金が毎月1万円とすると年間で2.4万円税金が軽減されます。

自分がどのくらい節税できるかはイデコの公式サイトでシュミレーションできますので、興味のある方はやってみてくださいね!

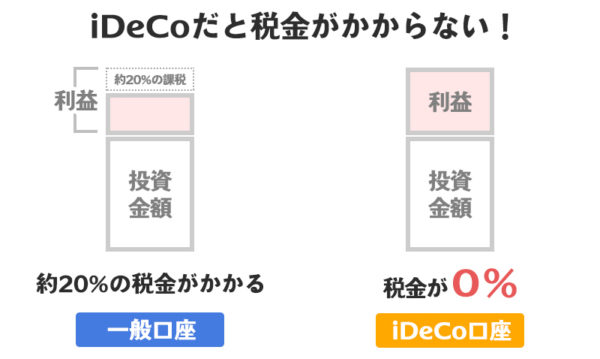

イデコのメリット2:運用中は課税されない

イデコは運用期間中に課税されないというメリットもあります。

イデコでは運用中に出た利益はまだ受け取っていないという扱いなので、税金がかかりません。

利益がでて、元本+利益をスイッチング(運用商品を切り替えること)をしても、スイッチングした時点では税金がかかりません。

iDeCoのメリット3:受け取るとき公的年金等控除・退職所得控除の対象

iDeCoで運用した資産は60歳から70歳までの間に「年金」として受け取るのか、「一時金」の形式で受け取るのか、「一時金と年金を併用するのか」を選ぶことができます。

受け取る時には控除が受けられます。

どちらも控除されるので、税金面で有利になります。

控除を超えると課税されますので、どうやったら課税されないで受け取れるかを考えることが大切です。

年金として受け取る場合

年金として受け取る場合、65歳未満の場合は年間で受け取る金額が70万円以下の場合は税金はかかりません。

65歳以上の場合は年間で受け取る金額が120万円以下の場合は税金がかかりません。

年間に70万円以上(65歳以上の場合は120万以上)受け取りたい場合は、税金がかかりますが、公的年金等控除の対象となるので、そんなに税金はかからないと思っていてOK。

税金払いたくない人は年間の受取額を70万円以下(65歳以上の場合は120万以下)にすればいいと思います。

一時金として受け取る場合

一時金として受け取る場合は、掛金を払っていた期間が20年以上の場合は800万円+70万×(掛金を払っていた年数-20)が退職所得控除となり税金がかかりません。

掛金を払っていた期間が20年以下の場合は、40万×掛金を払っていた期間が退職所得控除となり税金がかかりません。

イデコのメリット4:イデコの口座開設が完了すればほったらかしでOK

イデコは口座開設の申込みの書類を書くのが面倒ですが、口座開設さえしてしまえば、あとはほったらかしで大丈夫です。何もやることはありません。

リバランス(資産配分の調整)はやった方がいいですが、それも面倒な人はバランス型の投資信託を選ぶと、リバランスの手間も省けます。

バランス型の投資信託とは

株式だけとか債券だけというひとつの資産に偏ることなく、複数の資産や市場へバランス良く投資する投資信託のことをいいます。

投資信託の運営会社で資産配分を調整してリバランスしてくれるので、1つの投資信託を購入するだけでいつでもバランスよく投資できます。

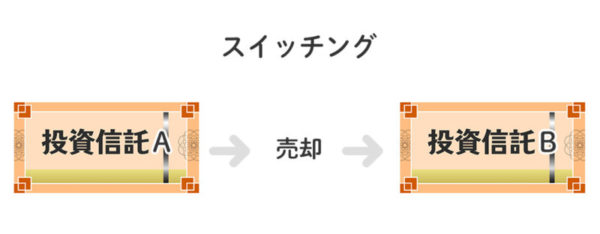

イデコのメリット5:スイッチングが自由にできる

スイッチングとは「投資信託を売却して他の投資信託に買い換えること」をいいます。

例を出すと商品Aを売却して商品Bを購入するといった感じです。

投資商品をいったん売却するのでスイッチングした時点で課税されそうですが、イデコでは受け取った時に課税されるのでスイッチングした時には課税されません。

また同じ非課税制度のつみたてNISAとかはスイッチングすると非課税枠を消費してしまうのでもったいないのですが、イデコはスイッチングしても非課税枠は消費しません。

何回でも他の商品に変えることができるので、リバランスもできますし、60歳近くなったら債券や定期預金の比率を上げることもできます。

節税にもなるイデコのデメリット

イデコのデメリットをまとめると以下になります。

- 60歳までお金が引き出せない

- 口座開設手数料と運用手数料がかかる

- 口座開設の申込み書類が多い

- 自分で資産運用しなくてはならない

- 受け取る時に課税される可能性がある

- 特別法人税がかかるかもしれない

- 掛金の変更は年に1回まで

イデコのデメリット1:60歳までお金が引き出せない

イデコは60歳までお金が引き出せません。

途中で解約することもできません。

60歳まで引き出せないため、途中で家族が病気になろうと、自分が病気になろうと、教育費が必要になったとしても、家を購入したとしても使えないわけです。

60歳まで絶対生きているという保証もないわけで、私はこれがどうも引っかかってイデコを始める気になりませんでした。

しかし「お金は寝かせて増やしなさい」を読んで、資産を売りたくなった時に売らずに我慢する方法としてイデコを活用する。イデコは60歳まで解約できないので、強制的に積立とバイ&ホールドが継続できる仕組みとして活用できると書いてあって、ハッとしました。

そうか!強制的に長期運用するためにイデコは利用すればいいんだ!って。

60歳までお金が引き出せないということは、デメリットでもありますが長期運用できるという点ではメリットにもなりますよ。

しかし、イデコで投資するお金は本当に老後だけでしか使わないお金だけにしましょうね。

イデコのデメリット2:口座開設手数料と運用手数料がかかる

イデコの口座開設では2,829円かかり、毎月の運用手数料が積立を行う場合は171円、積立しない場合は66円かかります。

毎月の運用手数料は銀行によってはもっと高い場合もあります。

イデコは長期にわたって運用を行うので、なるべく手数料は低い証券会社を選ぶようにしましょう。

ネット証券会社の

SBI証券

、

楽天証券

、

マネックス証券

の中から選べば、口座開設と毎月の運用手数料は最低金額ですみますよ。

「iDeCoのおすすめ金融機関は?【結論→SBI証券です】」の記事内で、イデコのおすすめの証券会社を比較して紹介していますので、よかったらご覧ください。

-

-

iDeCoのおすすめ金融機関は?【結論→SBI証券かマネックス証券】

こういった疑問に答えます。 イデコにおすすめの証券会社は以下になります。 SBI証券 マネックス証券 理由は手数料の安い投資信託の「eMAXIS Slim」シリーズに投資できるからです。 iDeCoは ...

続きを見る

イデコのデメリット3:口座開設の申込み書類が多い

イデコの口座開設をするためには書類を書かないといけないのですが、その書類が「投資に慣れていない方は申し込みをするのを躊躇してしまうんじゃないかなー」と感じるほどいっぱいあります。

イデコで1番難しいところは、口座開設の書類を書くことだと思っています。

「これさえ書けばあとは楽になる」とか「節税のためだ!」と思って、がんばって書いてみましょう!

SBI証券

でしたら「【イデコ】SBI証券でiDeCoの口座開設の書類の書き方」という記事でイデコの口座開設書類の書き方を詳しくまとめていますので参考にしてみてくださいね。

-

-

【イデコ】SBI証券でiDeCoの口座開設の書類の書き方

という方に向けて書いています。 私もでidecoのセレクトプランの口座開設を申込みました。 そして届いた書類を見てびっくり!結構書くところいっぱいあるんだな〜って。。これじゃあ、この書類を書くのが面倒 ...

続きを見る

イデコのデメリット4:自分で資産運用しなくてはならない

iDeCoでは、資産運用する商品を自分で選ばなくてはなりませんし、リバランスというポートフォリオの調整などを自分でしなくてはなならないので、ちょっと手間がかかります。

資産運用をしたことない人にとっては、どれを選べばいいのかよくわからないですし、どうやってリバランスすればいいのだろう?と迷うかもしれません。

そのため、iDeCoを始める前に資産運用について勉強する必要が出てきますね。

あまり資産運用について勉強したくない人や、資産運用について勉強する時間のない忙しい人にとっては、この手間がデメリットになると思います。

あくまでも私の個人的な意見ですが、イデコで運用する場合のおすすめの投資信託は、全世界株式への投資です。

全世界株式へ投資する投資信託であれば、1つの投資信託で全世界の株式に投資ができます。

世界中に投資ができますので、世界経済が成長すればその恩恵を得ることができます。

ポートフォリオも考えなくても世界中へ投資できますので簡単ですし、投資初心者が積立するには1番おすすめです。

全世界株式の投資信託を選べば、1つの銘柄にすべて投資しても大丈夫だと思います。

全世界株式おすすめの銘柄

- eMAXIS Slim 全世界株式(オール・カントリー)

- 楽天・全世界株式インデックス・ファンド

どちらの銘柄も信託報酬は低いですし、人気のある銘柄なので時価総額もきちんとあります。

どちらを選んでも安心して投資できると思いますよ。

イデコのデメリット5:受け取る時に課税される可能性がある

イデコは掛金を支払っている最中は、掛金が所得控除となります。

これはなぜかというと、税金はお金を受け取った時に課税されるとされているので、イデコの掛金は運用中は受け取っていないとされるため課税対象から外されます。

しかし60歳以上になって受け取る時は、実際にお金を受け取った時ですので課税の対象となります。

値上がり益だけでなく元本部分も課税の対象となります。

イデコでは受取時にも控除があるので一定額までは非課税になりますが、控除額を超えると課税される可能性があります。

イデコの受け取る時の控除を説明したものが上記になります。

上記以上の金額を受け取る場合は課税対象となりますので、注意です。

主に退職金が沢山もらえる人、年金が沢山もらえる人などは課税される可能性は高いと思いますよ。

イデコのデメリット6:特別法人税がかかるかもしれない

特別法人税とは企業年金の積立金(拠出金+運用益)に対して年率1.173%を課税するという税金です。

個人型確定拠出年金のイデコも特別法人税の対象となります。

しかしこの特別法人税は1990年から課税凍結されていますのでイデコができてから課税されたことは1度もありません。

政府は現在、国民自分自身で資産形成をしていくことを推進していますので、特別法人税が再開される可能性は少ないと思います。

しかし廃止ではなく凍結となっているので復活する可能性もゼロとは言い切れません。

復活したらかなり大きなデメリットになります。

この税金の怖いところは運用益だけに税金がかかるのではなく、拠出金(元本)にも課税されるということですね。

拠出金+運用益に年率1.173%の課税が行われることになったら、かなり利益が減ってしまうことになりダメージは大きいと思います。

iDeCoのデメリット7:掛金の変更は年に1回まで

イデコの掛金の積立金額の変更は年に1回しかできません。

頻繁に変えなくてすむように、よくよく考えて金額設定を行うようにしましょう。

イデコのデメリットの解決案

イデコにはデメリットもありますが、それぞれ対処方法がありますのでまとめました。

- 60歳までお金が引き出せない

逆手にとって、強制的に長期運用する手段として利用する - 口座開設と毎月の運用手数料がかかる

手数料は仕方ないと割り切る。1年に1回の引落にすると少し節約できる。 - 自分で資産運用しなくてはならない

全世界への投資信託を選べばOK - 受け取る時に課税される可能性がある

税金がなるべくかからない受け取り方をよく考える - 口座開設の申込み書類が多い

面倒なのは口座開設時だけだと思ってがんばる - 特別法人税がかかるかも

廃止されることを願うしかない - 積立金額は年に1回しか変更できない

あまり積立金額は頻繁に変えなくてすむようによく考える

イデコのよくある質問

イデコのスイッチングやリバランスは必要ですか?

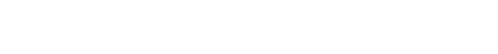

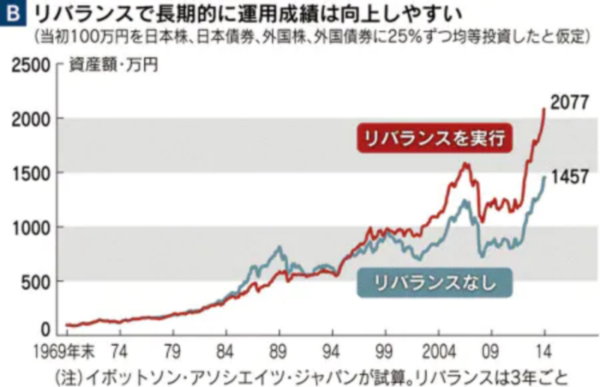

長期運用ではリバランスは行ったほうが運用成績はよくなるようなので、リバランスはした方がいいでしょう。

リバランスした方が長期運用であれば、運用成績は向上しやすいみたいです。

毎月よりは1年、あるいは3年ごとの方がリターンは上がりやすいみたいなので、3年に1度資産配分を見直し、乖離していればリバランスした方がとよいと思います。

イデコは運用中はスイッチング(投資信託を別のものに変える)をしても、運用益には税金がかからないというメリットがあります。

自分の資産配分を決めて、3年に1回くらいスイッチングをしてリバランスして整えておくとよいでしょう。

イデコの掛金支払う以外にやった方がいいことは?

前述しましたが、数年に1回リバランスして資産配分を整えることを3年に1度行うと良いです。

イデコをやっていて60歳までに亡くなったら?

60歳までに亡くなってしまった場合や不慮の事故や病気などから回復をしたものの、障害が残ってしまった場合などは、60歳前でもお金を引き出すことができます。

60歳までに亡くなった場合は、遺族がその全てを「死亡一時金」として受け取れます。

死亡後5年以内に手続きしないともらえないので、注意しましょう!

60歳以降に亡くなった場合も、まだ掛金を受け取っていなければ、そこで運用が終了し残高を遺族がもらうことができます。

「iDeCo」の死亡一時金は相続財産として扱われるそうです。

みなし相続財産として法定相続人1人あたり500万円まで非課税で受け取れます。

確定拠出年金とは違うの?

イデコは個人型確定拠出年金のことです。

会社の確定拠出年金は企業型DCと言われます。

イデコは自分で掛金の金額を決め、自分でお金を出しますが、企業の確定拠出年金は企業がお金を出してくれて、会社で金額も決められてしまいます。

自由なのはイデコですが、企業型DCは会社が掛金を出してくれるのでよいですよね。

扶養を抜けるタイミングで始めたほうがいい?

130万円であれば所得税を払っていると思いますので、イデコをはじめることで節税効果がありますよ!

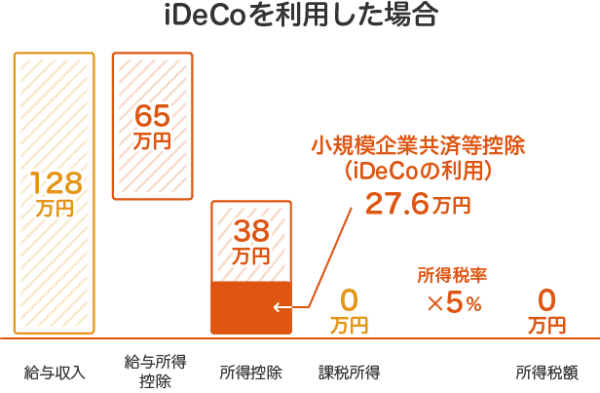

引用:auのidecoより

年収128万円という扶養の範囲で働かれている方の所得税額を計算すると上記の図のようになります。

わずかですが、所得税を支払っていますよね。

引用:auのidecoより

イデコを始めることで控除が増えるので、所得税が0になります。

節税効果も見込めるので興味があれば、扶養内で働いている方もイデコを始めるといいですよ!

産休中でも今から加入すべき?

産休・育休で復職するのか、そのまま専業主婦となるのかにもよりますね。

産休・育休中でも収入がそれなりにあったり、復職するようでしたら、イデコに加入しておいてもいいと思います。

イデコは加入するまでにかなり時間かかるので(といっても2,3ヶ月ですが😅)、復職と同時にすぐにイデコの節税の恩恵を受けたいようでしたら手続き済ませておくとよいかと思います。

また子供の保育料は前年の所得で決められますので、保育園に入る時に算定される住民税に影響するころからイデコ始めると保育料が安くなる可能性も高いですね。

保育料軽減を考えて今からイデコを始めた方がいい?

保育料は「市町村民税の所得割額」というもので決まります。

所得割額は前年度の所得額から基礎控除(33万円)、社会保険料控除額(国民健康保険税、国民年金など)、小規模企業共済等掛金控除額(イデコもここに入る)、生命保険料控除額などを引いて計算します。

イデコをすることで小規模企業共済等掛金控除額が増えますので、所得割額の額も減る可能性は高いです。

また、保育料の算定は前年の所得で決められます。

そのため保育料を安くしたいなら、今から加入しておく方がよいと思いますよ。

でも収入にもよるのでイデコを始めればみんな安くなるとは断定できません。

本当に安くなるのかはしっかり計算してから決めましょう!

現在は保育料は年少以上だと無償となっています。

掛金が捻出できなさそうであれば、子供が0歳〜2歳の場合のみイデコを最大限に利用し、年少より上になったら掛け金額を月5,000円に減らすという方法もありだとは思います。

小規模企業共済とイデコどちらがよい?

どちらか1つを選べと言われれば小規模企業共済の方がいいかもしれません。

理由は以下になります。

- 20年未満の任意解約以外であれば元本割れしない

- 貸付制度もある

元本割れしないので慎重派の方には小規模企業共済がいいかもしれません。

しかしイデコの方が運用商品にもよるとは思いますが、変な商品を選ばなければ利回りはいいと思います。

おすすめは小規模企業共済とイデコを併用する方法です。

小規模企業共済は月1,000円から、イデコは月5,000円からできますので、両方やってみるのもよいかと思います。

イデコの運用商品は定期預金がいいの?

イデコで元本確保型はおすすめしません。

なぜならイデコでは管理料が毎月かかっているため、利回りの低い元本確保型だと手数料負けするからです。

それでも節税効果はあるため働いている方であれば元本確保型もいいかもしれませんが、せっかくイデコを利用するなら運用した方がいいかなとは思います。

インスタグラムの投稿で詳しく解説していますので、よかったらご覧ください。

バランス型も投資なので「安全に増やす」ということは断定できないと思います。

バランス型は色々な資産に投資するわけなので、リスク分散にはなりそうです。

SBI証券の口座は必要ですか?

SBI証券

のイデコはSBI証券の総合口座のログイン情報とは別なので、総合口座の口座がなくても始められますよ!

住宅ローン控除があってもイデコはやった方がいい?

住宅ローン控除を受けていても所得税・住民税を支払っている場合はイデコをするとより節税できます。

しかし住宅ローン控除を受けていて、所得税・住民税が0になっていればイデコの節税というメリットは享受できません。

とはいえ、イデコの運用時は非課税というメリットと受け取り時の退職金控除というメリットは使えます。

所得控除がなくてもメリットはありますし、早く始めることでイデコの退職所得控除も大きくなりますので、余裕があるなら早くからやっていった方がいいと思いますよ。

イデコを始める時に会社からの書類は必要ですか?

会社員の場合は会社に「事業所登録申請書 兼 第2号加入者に係る事業主の証明書」という書類を書いてもらう必要があります。

企業型DCの加入者が退職する場合イデコに移管できますか?

企業型DCの加入者が退職する場合は、企業型確定拠出年金の加入者資格の喪失、及び資産を個人型確定拠出年金(iDeCo)に移す手続きが必要です。

6ヶ月以内に手続きしないと現金化され、国民年金基金連合会に自動的に移換されてしまいます。

もったいないので、イデコへの移管手続きは絶対にしましょう!

自営業もイデコで積立した方がお得?

自営業者こそイデコをやるべきだと思います。

自営業者は国民年金に加入している場合が多いと思いますので、将来もらえる年金の額は厚生年金に入っている人と比べると少ないです。

そのため確実に老後資金は足りなくなると思いますので、老後に備えて入っておいた方がいいと思います。

満額掛けなくても月5,000円から積立できますので、無理のない範囲でやるとよいでしょう。

節税にもなり、控除の範囲内なら非課税なのでイデコはおすすめ!強制的長期運用としても使える

イデコとは自分で作る年金制度のこと。

イデコで投資した分は所得控除となったり、控除の範囲内なら非課税になるなど節税に効果があります。

イデコの始め方を簡単にまとめると以下になります。

- イデコの口座開設の資料請求をする

- イデコで投資する商品(投資信託)を選ぶ

- イデコの口座開設の書類を書く

- イデコの口座開設が完了するのを待つ

イデコの口座開設の書類を書くところが1番手間がかかりますが、この面倒くさい書類さえ終われば、あまりやることはないので頑張って記入しましょう!

イデコは税金面でとても有利な制度になっていますので、投資で最大限利益がほしい方や節税したい方などにはおすすめです。

ただし、60歳までは引き出せないというデメリットがありますので、60歳まで絶対に使わないといえるだけの金額のみを投資するようにしましょう!

イデコで投資したおかげで、お金がなくて借金しちゃったとかになっては元も子もありませんしね。

上記はつみたてNISA早わかりガイドブックに掲載されていたグラフです。

このグラフを見てみると、保有期間5年の場合は元本割れが一定数いますが、保有期間20年の場合には元本割れの人はいません。

このように長期で持てばもつほど元本割れする可能性が低くなる傾向があります。

イデコでは60歳まで引き出すことはできないため、強制的に長期運用することになるため、きっと受け取るときには資産が増えているでしょう。

将来のお金が不安な人こそ、イデコでお金を貯めてみましょう。

そうすることで、きっと貯めた以上の資産を受け取ることができ、将来のお金の不安も軽くなると思います!

\手数料が安い商品が揃ってます/

イデコにおすすめの証券会社ランキング

SBI証券

SBI証券は2018年10月31日からイデコの新プランの「セレクトプラン」がスタートしました。

このセレクトプランでは手数料が低くて有名なemaxis slimシリーズに投資ができます。

また他社と比べてもイデコの銘柄数が1番多いので、いろいろな商品から選びたい方にはおすすめです。

簡単な質問に答えるだけでおすすめの投資信託を教えてくれる「SBI-iDeCoロボ」がありますので、資産運用初心者でも銘柄決めやすいですよ。

管理画面もシンプルでわかりやすいので、とても使いやすいと思います。

ぜひ資料請求して、イデコの詳しい資料を読んでみましょう!

マネックス証券

マネックス証券でも低コストで有名なemaxis slimシリーズに投資することができます。

またSBI証券にもない「eMAXIS Slim 全世界株式(オール・カントリー)」に投資できます。

eMAXIS Slimシリーズの全世界へ投資したい方はマネックス証券がおすすめです。

マネックス証券にも簡単な質問に答えるだけで、おすすめのポートフォリオを作ってくれる「iDeCoポートフォリオ診断」がありますので、何に投資していいのかわからない方でも銘柄を簡単に決めることができますよ!

楽天証券

楽天証券のイデコは、楽天証券の総合口座と同じ画面で管理ができるので、楽天証券に慣れて方は楽天証券のイデコがいいかもしれません。

楽天証券には低コストで有名なeMAXIS Slimシリーズはないのですが、「楽天・全世界株式インデックス・ファンド」「楽天・全米株式インデックス・ファンド」という低コスト商品がありますので、そんなに問題はないと思います。