こういった疑問に答えます。

結論を書きますと「積立NISAでは確定申告も年末調整も必要ない」です。

理由は、積立NISAは非課税制度なので、そもそも税金がかからないので確定申告も年末調整の必要がないんですね。

そんなわけで、今回は

- 積立NISAでは確定申告や年末調整が必要なのか?

- 積立NISAと特定口座の比較

をまとめていきたいと思います。

\0.2%の楽天ポイントがもらえる!/

口座開設費・維持費はかかりません

最近のおすすめ!!

-

投資の達人になる投資講座

:投資のプロが資産運用について教えてくれるオンライン投資講座です。10/29までなら40歳から新NISAで5000万円作る方法講座の動画も貰えます!初心者から経験者まで勉強になりますよ。

- TikTok Lite:新規登録&10日間チェックインだけで4000円分のえらべるPayもらえるよ!

積立NISAでは確定申告や年末調整は必要?【答え⇒不要です】

積立NISAでは税金がゼロ

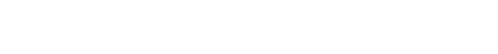

通常投資で得た利益には、約20%くらいの税金が引かれます。

しかし積立NISAは非課税制度なので運用した時に出た利益には課税されません。

つみたてNISAを始める前に無料動画講座での勉強もおすすめ!

資産運用を始めよう!と思った人におすすめなのが、無料の資産運用講座「

投資の達人になる投資講座

」を受講してみることです。

約3時間の動画で、投資のプロが資産運用について教えてくれます。

普段は5,000円かかるみたいですが、コロナの影響で期間限定で無料で受講できます!

動画なので活字や本が苦手な人にもピッタリ!

サイトや導入部分は、怪しい雰囲気に見えるかもしれませんが、見てみるとちゃんとまともなことを言っていて勉強になります。

無料講座で教えてもらえる内容は以下になります。

- 誰が投資すべきなのか

- なぜ投資すべきなのか

- 投資はどうやって始めればいいのか?

- 投資はどうやって終わればいいのか?

- 儲かる投資の探し方

- 儲かる株の探し方

- 儲かる会社の見つけ方

私も全部見てみましたが、後半は投資経験者でも勉強になる内容でした。

初心者から経験者まで幅広く勉強になるオンライン講座なので、無料ですし少しでも興味があれば受講してみてください♪

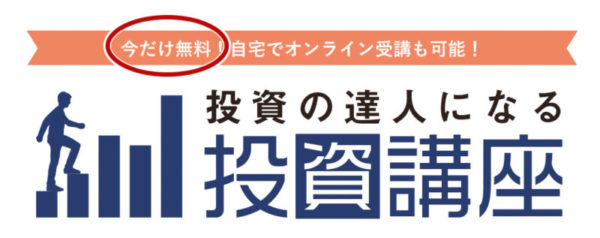

動画を最後まで見ると、約5万円相当のプレゼントがもらえます。

受講後メールでこのプレゼントへのURLが送られてきます。

投資信託ガイドや証券会社比較ガイドはかなり参考になると思うので、ぜひ最後まで動画をみてプレゼントもらってみてください!

\プロから無料で資産運用を学べる/

自動で有料講座に登録されたりはしないので

安心してください!

積立NISAでは確定申告や年末調整は不要

年末調整や確定申告は1年間の税額を計算し所得税を確定させて納税する手続きのことです。

しかし積立NISAはそもそも税金がゼロになる制度なので税金は発生せず、確定申告や年末調整をする必要がないのです。

積立NISA口座では源泉徴収は必要ない

積立NISAでは源泉徴収は必要?

源泉徴収とは、課税対象となるお金から事前に税金を差し引く仕組みのことです。

しかし積立NISAではそもそも税金が発生しないので源泉徴収は必要ないです。

課税口座では特定口座・源泉徴収ありがおすすめ

積立NISA口座では源泉徴収はないのですが、積立NISA口座を開設する時に一緒に課税口座も開設する必要があると思います。

その課税口座は「特定口座(源泉徴収あり)」がおすすめです。

会社員の方は特定口座(源泉徴収あり)にすれば、自分で確定申告する必要がなくなります。

また専業主婦の方や扶養内で働いている方などは、特定口座(源泉徴収あり)にすると扶養の上限を気にしなくてもよくなります。

会社員・専業主婦などは特定口座(源泉徴収あり)がおすすめです。

積立NISAと特定口座の違い

積立NISAと特定口座の違いを比較してみましょう。

| 積立NISA口座 | 特定口座 | |

|---|---|---|

| 配当・分配金 | 非課税 | 課税 |

| 利益 | 非課税 | 課税 |

| 損益通算 | できない | できる |

| 繰越控除 | できない | できる |

利益が出た場合は積立NISA口座の方が税金がゼロになるのでお得ですが、損失が出た場合は積立NISAでは控除がないので損することになりますね。

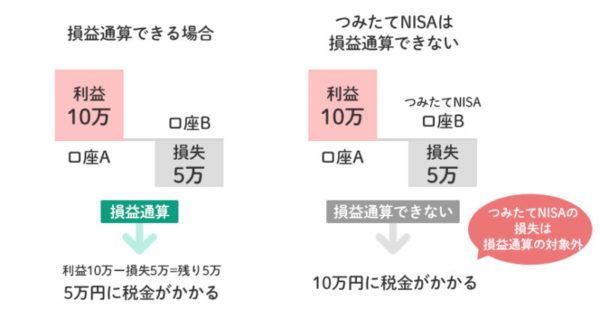

つみたてNISAでは損益通算がない

損益通算とは「一定期間内の利益と損失を相殺すること」をいいます。

例えば、口座Aでは10万の利益が出て、口座Bでは5万円の損失がでたとします。

その場合、利益10万円と損失5万円を相殺し、税金がかかるのは残りの5万円に対してだけになります。

しかし、つみたてNISAの損失は損益通算の対象外になります。

もし口座BがつみたてNISAの口座だったとすると、損益通算はできず10万円の利益に対して税金が計算されます。

つみたてNISAでは繰越控除がない

「繰越控除」とは、損益通算で相殺しきれなかった損失分を3年間に渡って繰り越し、翌年以降の利益から差し引くことができる仕組みです。

税金の負担を軽くする仕組みなのですが、つみたてNISA口座は繰越控除の対象外です。

積立nisaでは損失がでても確定申告で控除などがないので損をする

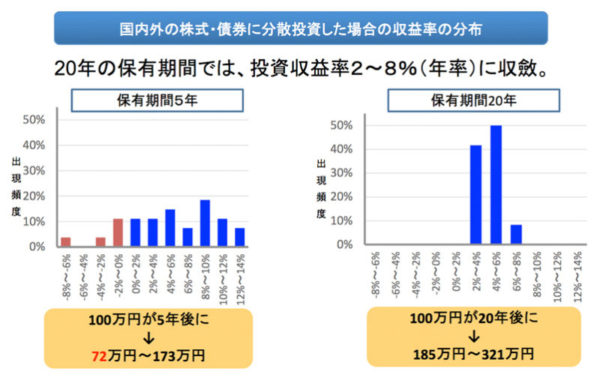

とはいえ、積立NISAは20年間の長期投資を行います。

上記のグラフは保有期間5年と20年の場合で、リターンがどのくらいだったかを調査してまとめたものになります。

保有期間5年の場合は損失出している人がいますが、20年の場合には損失出している人はいません。

このように長期投資を行うと元本割れの可能性は低くなりますので、損益通算や繰越控除ができなくて損をすることは滅多ににないと思います。

まとめ:積立NISAでは確定申告・年末調整は不要。損失を出すと特定口座より不利になるので注意!

積立NISAでは非課税なので利益に対しての税金はゼロです。

そのため、そもそも払う税金がないので確定申告や年末調整の手続きは必要ありません。

しかし損失を出した場合は、損益通算や繰越控除がないので積立NISA口座は不利になります。

損失を出さないためにも、1回投資したら20年間は保有する「長期投資」を行うことを心がけましょう!

\0.2%の楽天ポイントがもらえる!/

口座開設費・維持費はかかりません

合わせて読みたい